权益市场反弹,可转债基金表现整体可观——可转债基金2019年中报分析

EBQuant 光大金工

摘要

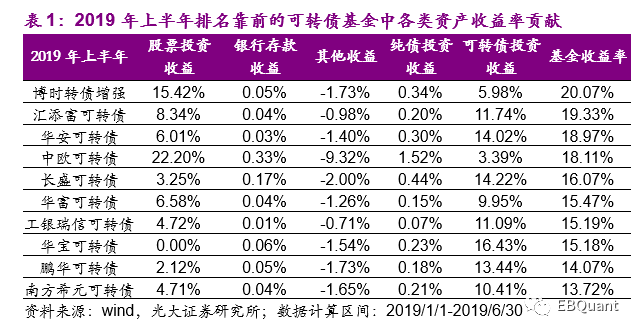

上半年权益市场迎来反弹,可转债基金整体表现可观,大部分可转债基金的收益来自于可转债,也有部分可转债基金的收益率主要来自于股票。今年上半年排名靠前的可转债基金为博时转债增强、汇添富可转债、华安可转债、中欧可转债。但主要收益率来源却有一定差异:博时转债增强、中欧可转债的主要收益来自于股票部分,汇添富可转债、华安可转债的转债收益部分贡献更多。

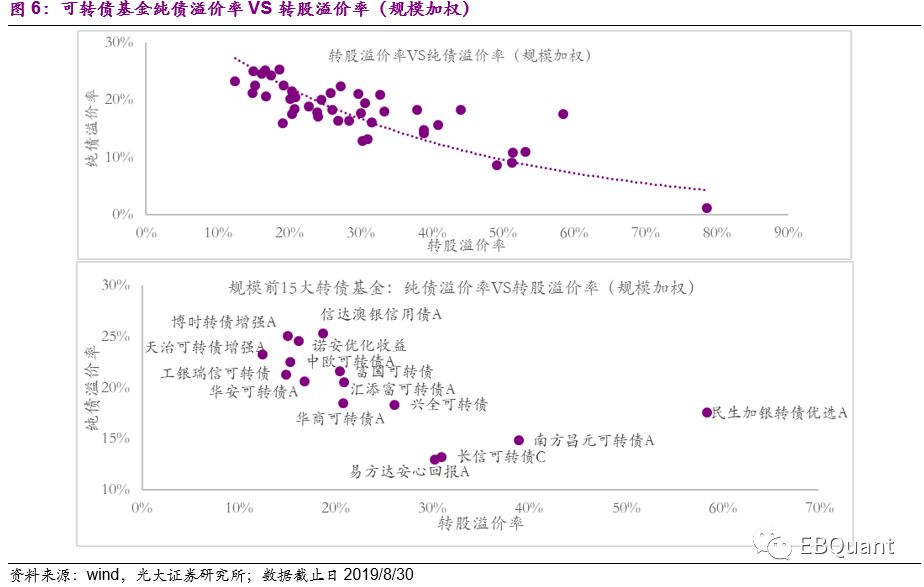

股性更强的可转债基金在今年整体表现更优,进攻属性更强。可转债基金规模加权下的转股溢价率与纯债溢价率存在一定的非线性关系,可转债基金之间的股性与债性差异较大,不同基金经理在可转债的配置上存在较大差异。整体看股性更强的可转债基金在上半年表现更好,债性较强的可转债基金表现一般。

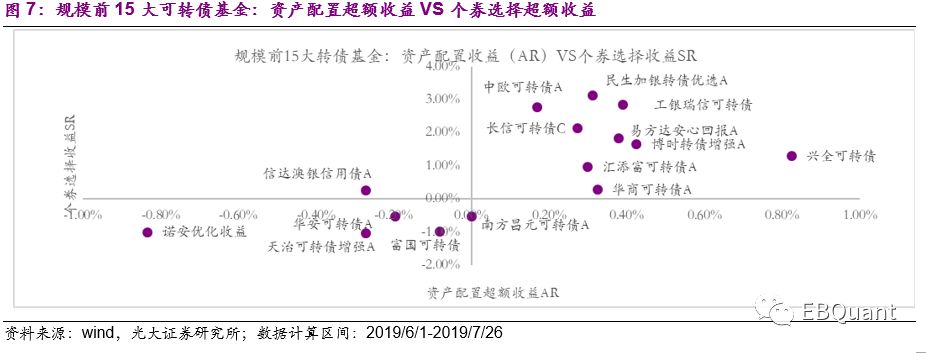

近期可转债基金的资产配置能力差异很小,择券能力有一定的差异。以2019/6/30公布的数据为例,收益率数据选取区间为2019/6/1-2019/7/26。该期间可转债基金的资产配置超额收益排名靠前的为兴全可转债(0.82%)、博时转债增强(0.43%)、易方达安心回报(0.38%);可转债基金的择券能力存在一定差异,排名靠前的为民生加银转债优选(3.11%)、工银瑞信可转债(2.84%)、中欧可转债(2.76%)。

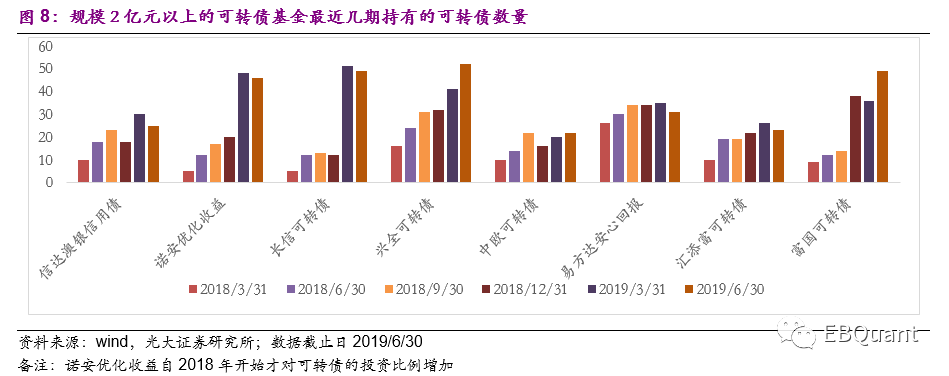

转债市场扩容,可转债基金投资可转债的集中度总体上有所下降。从规模2亿元以上的可转债基金可看出,随着转债市场的逐步扩容,可转债基金投资可转债的集中度总体上有所下降。其中可转债投资集中度变化相对比较明显的是长信可转债、兴全可转债、富国可转债,投资集中度的变化也有部分原因是期间更换过基金经理,投资风格上可能有较大变化。

不同的可转债基金有各自的特色,可适配不同风险收益特征的投资者:(1)建议风险承受能力较低的投资者关注易方达安心回报,该基金会根据市场各类资产的表现适当加以纯债进行收益平滑,基金整体的波动率较低;(2)风险承受能力适中的投资者建议关注转债投资能力较强的基金,该类基金的收益主要依靠可转债部分,比如华安可转债、长盛可转债、华宝可转债;(3)风险承受能力较强的投资者建议关注能适当结合股票资产增厚收益的基金,比如中欧可转债、汇添富可转债。

风险提示:本报告结果均基于历史数据的客观分析及判断,未来基金市场配置情况可能出现大幅偏差。

样本数据说明

本文对于可转债基金的定义以及分析方法均基于报告《可转债基金的投资价值与分析方法研究-FOF专题系列研究之十三》。即,满足下列条件之一的债券型基金:1)名称中包含可转债或可转换债;2)近四个季度的平均可转债仓位(可转债市值占基金资产净值比例)在60%以上。

可转债基金中转债仓位提升,机构投资者占比首次超过个人投资者

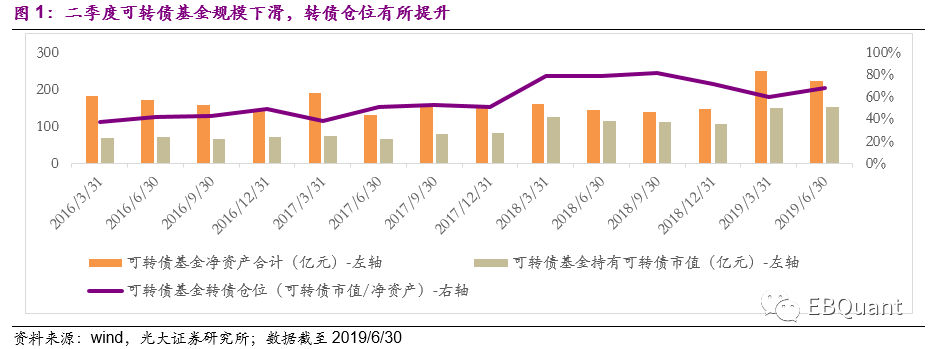

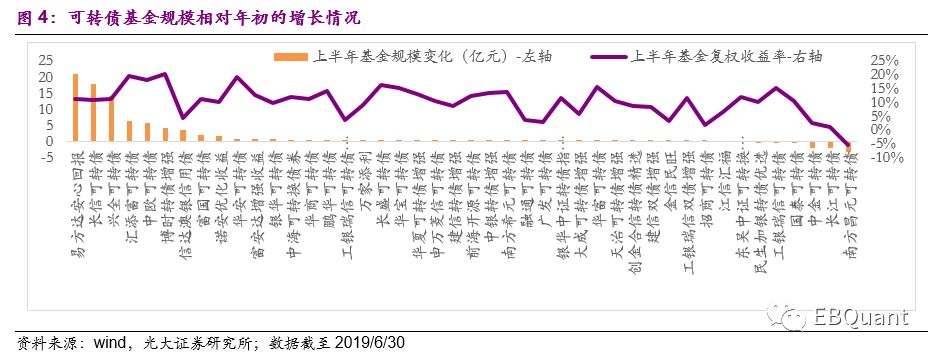

截止2019/6/30可转债基金的规模为221.45亿元,相对一季度末有所下降,但可转债基金中的可转债持仓市值以及占比均有一定上升。

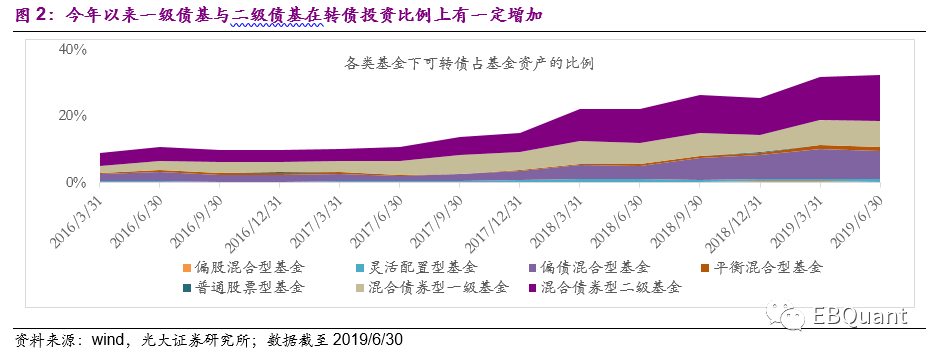

近三年各类公募基金对可转债的投资比例均有一定程度增加,公募基金中持有可转债的主要仍然为二级债基;一级债基和偏债混合基金对可转债的投资比例提升较高,这可能也与新股申购需要股票底仓的要求有关,在不能直接投资股票或担心股票底仓会拖累组合的情况下,通过可转债打新或二级市场直接投资可转债以增厚收益。其中二季度中一级债基与二级债基的转债仓位有一定的上升。

由于可转债投资逻辑相对比较复杂,目前机构投资者已经成为可转债基金的主要投资者。

从单个可转债基金的规模来看,易方达安心回报、长信可转债、兴全可转债近半年规模增长超过10亿元,即使剔除净值增长部分的贡献,投资者的净申购量也较大。

可转债基金收益主要来自于转债部分,但也有部分来自于股票资产

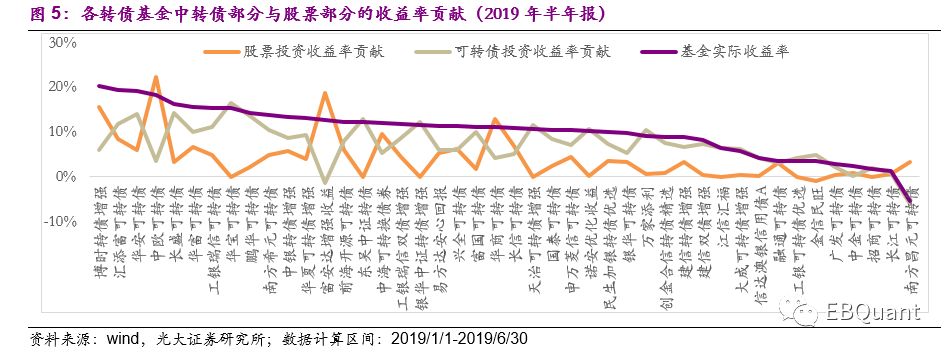

2019年上半年权益市场迎来一波行情,沪深300指数(3859.140, 5.53,0.14%)(3859.1400, 5.53, 0.14%)收益率为27.07%,中证转债(0.0000,0.00, 0.00%)指数收益率为13.30%,可转债基金表现差异较大,首尾收益相差25%。可转债基金业绩在今年上半年的主要差异来源于可转债业绩差异与股票业绩差异,大部分可转债基金的收益率主要来自于转债部分,但也有部分来自于股票资产。

基于可转债基金的半年报对可转债基金各类资产进行拆分,分析其收益贡献度:(1)上半年收益排名靠前的可转债基金为博时转债增强、汇添富可转债、华安可转债、中欧可转债。但主要收益率来源却有一定差异:博时转债增强、中欧可转债的主要收益来自于股票部分,汇添富可转债、华安可转债的转债收益部分贡献更多;(2)存在转债投资收益为负,基金总收益为正的可转债基金:富安达增强收益,该基金的收益贡献主要来自于股票;(3)排名靠后的可转债基金为招商可转债、长江可转债、南方昌元可转债。其中长江可转债与南方昌元可转债成立时间较短,错过年初转债市场的反弹行情;招商可转债的持仓集中度较高,2019年半年报前两大可转债(16凤凰EB、15国盛EB)占比65.64%,两只可转债的债性较强,在今年上半年表现一般。

股性更强的可转债基金今年上半年表现更好

可转债基金规模加权下的转股溢价率与纯债溢价率存在一定的非线性关系,可转债基金之间的股性与债性差异较大,股性与债性难以兼得,不同基金经理在可转债的配置上存在较大差异。

具体到规模前15大的可转债基金:截止到2019年8月30日,博时转债增强、天治可转债增强、工银瑞信可转债、中欧可转债、诺安优化收益股性较强债性较弱,易方达安心回报、长信可转债、南方昌元可转债相对股性较弱债性较强。

资产配置能力差异很小,在择券能力上有一定差异

由于报告期仅公布季度末的横截面数据,我们假定在报告期前后各四个星期的时间均未进行调仓,即每个报告期的数据可结合前后共八个星期的收益率数据进行分析。以2019/6/30公布的数据为例,收益率数据选取区间为2019/6/1-2019/7/26。该期间可转债基金的资产配置超额收益排名靠前的为兴全可转债(0.82%)、博时转债增强(0.43%)、易方达安心回报(0.38%);可转债基金的择券能力存在一定差异,排名靠前的为民生加银转债优选(3.11%)、工银瑞信可转债(2.84%)、中欧可转债(2.76%)。

短中长期排名靠前的可转债基金各有特色

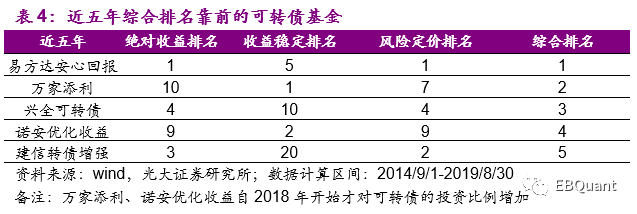

选取近一年(20180901-20190830)、近三年(20160901-20190830)、近五年(20140901-20190830)的可转债基金净值数据进行分析。

最近一年排名靠前的基金的特性主要为股性相对较强,在2019年的市场反弹中获取较高的收益:1)博时转债增强、中欧可转债在2019年上半年的股票投资部分为基金贡献较多收益;2)华宝可转债未主动投资股票,基金的收益率来源主要来自可转债;3)银华可转债成立时间刚好一年,受2018年权益市场调整影响建仓相对比较稳健,2018年该基金收益为正。

最近三年与最近五年排名靠前的基金各有特色:1)部分基金依靠择券能力,并加以股票增强收益,在牛市中累积较高收益,比如汇添富可转债;2)部分基金依靠资产配置能力,灵活配置股票与纯债,根据市场主动暴露权益头寸或纯债头寸,在市场调整中波动相对较小,比如易方达安心回报、兴全可转债、建信转债增强、长信可转债。

市场扩容下可转债基金对可转债的持仓集中度有所降低

从规模2亿元以上的可转债基金可看出,随着转债市场的逐步扩容,可转债基金投资可转债的集中度总体上有所下降。其中集中度变化相对比较明显的是长信可转债、兴全可转债、富国可转债,可转债集中度变化的部分在于期间更换过基金经理,投资风格上可能有较大变化。

杠杆率与集中度类似,主要在于基金经理如何运用。部分可转债基金长期保持较高的杠杆操作,部分可转债基金会根据市场灵活调整杠杆。

关注不同类型的可转债基金

基于以上分析,我们发现不同的可转债基金有各自的特色,可适配不同风险收益特征的投资者:(1)建议风险承受能力较低的投资者关注易方达安心回报,该基金会根据市场各类资产的表现适当加以纯债进行收益平滑,整体基金的波动率较低;(2)风险承受能力适中的投资者建议关注转债投资能力较强的基金,该类基金的收益主要依靠可转债部分,比如华安可转债、长盛可转债、华宝可转债;(3)风险承受能力较强的投资者建议关注能适当结合股票资产增厚收益的基金,比如中欧可转债、汇添富可转债。

风险提示

本报告结果均基于历史数据的客观分析及判断,未来基金市场配置情况可能出现大幅偏差。

更多详细内容敬请参考光大金工的完整报告《权益市场反弹,可转债基金表现整体可观——可转债基金2019年中报分析》